O Imposto do Renda da Pessoa Física é um dos impostos mais presentes no dia a dia do brasileiro e, muitas vezes, o mais visto.

Este artigo é um resumo sobre o aspecto técnico-jurídico do Imposto de Renda da Pessoa Física.

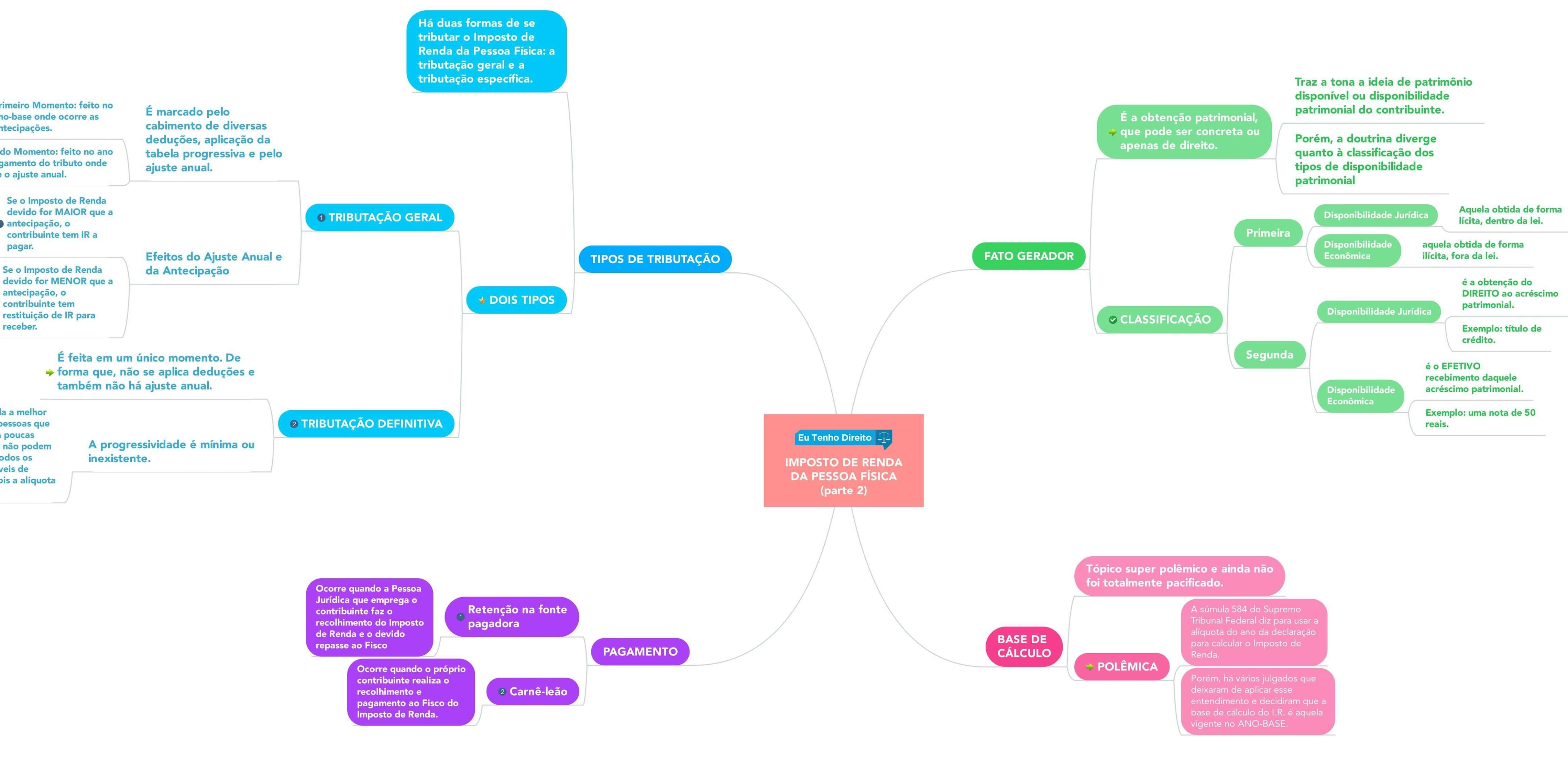

Criamos dois mapas mentais sobre Imposto de Renda para descomplicar o conteúdo. Assim, não deixe de baixá-los em alta resolução, o download é gratuito.

O que é imposto de renda?

O Imposto de Renda é o tributo que incide sobre a renda e proventos de qualquer natureza. Dessa forma, rem previsão legal no artigos 153, III da Constituição Federal:

Art. 153. Compete à União instituir impostos sobre:

III – renda e proventos de qualquer natureza;

Bem como, no artigo 43 do Código Tributário Nacional. Veja:

Art. 43. O imposto, de competência da União, sobre a renda e proventos de qualquer natureza tem como fato gerador a aquisição da disponibilidade econômica ou jurídica:

I – de renda, assim entendido o produto do capital, do trabalho ou da combinação de ambos;

II – de proventos de qualquer natureza, assim entendidos os acréscimos patrimoniais não compreendidos no inciso anterior.

O que é renda? O que são proventos?

É todo acréscimo patrimonial positivo.

Sobretudo, é a diferença positiva decorrente do confronto entre entradas e algumas despesas ao longo de um certo período de tempo.

Vale lembrar que, para o direito tributário, horas-extras e adicionais são considerados parcelas remuneratórias e, portanto, incidente de Imposto de Renda.

O que não é renda ou provento?

Assim, para o Direito Tributário, não é renda ou provento:

- Indenização: Trata-se de uma compensação de gastos;

- Salário atividade: Decorre de atividade exercida em caráter de parcela indenizatória;

- Dano moral: Compensação por dano sofrido;

- Auxílio moradia: Deixou de ser considerada verba remuneratória, segundo Jurisprudência mais recente.

Vale lembrar que nem todo acréscimo patrimonial incide Imposto de Renda, pois o IR é excludente com o ITCD, Isenções e Imunidades tributárias.

Ou seja, onde incide ITCD não incide Imposto de Renda. Onde há isenção ou imunidade, não há o que se falar em I.R.

Veja também: [Mapas mentais] Imunidades tributárias em espécies – Direito tributário

Princípios tributários do imposto de renda da pessoa física

Segundo a doutrina majoritária, o Imposto de Renda é regido por 3 grandes princípios da constituição:

Generalidade

A princípio, se aplica a toda pessoa que se enquadrar nos requisitos para cobrança do I.R.

Independente de como chame, de onde venha… se não for imune, não for isento, não incidir ITCD e for acréscimo patrimonial, incide Imposto de Renda.

Universalidade

Se aplica a todo e qualquer tipo de bens, independente da declaração do contribuinte.

Independe também da nacionalidade da fonte. Pode ser tributado em 2 países ao mesmo tempo, pois é ato de soberania do Estado.

Progressividade

O I.R. deve levar em consideração, na medida do possível, a capacidade contributiva da pessoa.

Dessa forma, significa majorar alíquota de um tributo com base em um determinado critério.

É no princípio da progressividade que encontramos a ideia de capacidade contributiva, mínimo vital e deduções.

Assim, para entender melhor, baixe o mapa mental de direito tributário em alta resolução grátis.

Fator gerador do imposto de renda

O fato gerador do Imposto de Renda da Pessoa Física é a obtenção patrimonial, que pode ser concreta ou apenas de direito.

Bem como, o fato traz a tona a ideia de patrimônio disponível ou disponibilidade patrimonial do contribuinte.

Porém, a doutrina diverge quanto à classificação dos tipos de disponibilidade patrimonial, por isso, escolhemos as duas correntes que prevalecem atualmente.

Primeira classificação

- Disponibilidade Jurídica: aquela obtida de forma lícita, dentro da lei;

- Disponibilidade Econômica: aquela obtida de forma ilícita, indo contra a lei.

Segunda classificação

- Disponibilidade Jurídica: é a obtenção do direito ao acréscimo patrimonial. Exemplo: título de crédito;

- Disponibilidade Econômica: é o efetivo recebimento daquele acréscimo patrimonial. Exemplo: uma nota de 50 reais.

Base de cálculo do imposto de renda

Esse tópico é super polêmico e ainda não foi de forma total pacificado.

Em primeiro lugar, a súmula 584 do Supremo Tribunal Federal diz para usar a alíquota do ano da declaração para calcular o Imposto de Renda.

E, embora tenha sido editada nos anos 70, não foi cancelada e permanece em nosso ordenamento jurídico.

Nesse sentido, a questão discutida pelos juristas é que ao aplicar essa súmula, estaríamos violando os princípios da segurança jurídica, da anterioridade anual e da irretroatividade.

Afinal, a súmula permite que uma alíquota criada após o fato gerador seja aplica no caso concreto.

Portanto, veja o que diz a súmula 584 do STF:

Ao imposto de renda calculado sobre os rendimentos do ano-base, aplica-se a lei vigente no exercício financeiro em que deve ser apresentada a declaração.

Porém, há vários julgados que deixaram de aplicar esse entendimento e decidiram que a base de cálculo do I.R. é aquela vigente no ano-base.

Ou seja, o entendimento mais coerente com nosso ordenamento jurídico é aquele que aplica a alíquota do ano em que ocorreu o fato gerador do Imposto de Renda da Pessoa física (ano-base).

Você também pode gostar:[Mapa mental] Princípios tributários constitucionais

Pagamento do imposto de renda

O Imposto de Renda da Pessoa Física pode ser pago atualmente de duas formas:

Retenção na fonte pagadora

Ocorre quando a Pessoa Jurídica que emprega o contribuinte faz o recolhimento do Imposto de Renda e o devido repasse ao Fisco.

Carnê-leão

Ocorre quando o próprio contribuinte realiza o recolhimento e pagamento ao Fisco do Imposto de Renda.

Assim, mesmo sendo feito pela internet nos dias de hoje, permanece a expressão “carnê”.

A Pessoa Jurídica que realiza o recolhimento do IR do contribuinte atua como um agente do Estado, fazendo o desconto em folha e depois o repasse ao ente competente.

Mas vale lembrar que retenção é diferente de responsabilidade, já que responsabilidade pelo pagamento do IR é do contribuinte, não da Pessoa Jurídica.

Assim, para entender melhor o mapa, baixe o mapa mental de direito tributário em alta resolução grátis.

Tipos de tributação do imposto de renda

Há duas formas de se tributar o Imposto de Renda da Pessoa Física: a tributação geral e a tributação específica.

Tributação geral

O sistema da tributação geral é marcado pelo cabimento de diversas deduções, aplicação da tabela progressiva e pelo ajuste anual.

De modo que, os recolhimentos feitos ao longo do ano-base são meras ANTECIPAÇÕES.

Assim, a tributação geral é dividida em 2 momentos:

- Primeiro Momento: feito no ano-base onde ocorre as antecipações;

- Segundo Momento: feito no ano do pagamento do tributo onde ocorre o ajuste anual.

Ou seja, primeiro você antecipa o pagamento do tributo no ano-base e no ano do pagamento aplica-se o Ajuste Anual.

Desse modo, o ajuste Anual vai verificar se as antecipações foram superiores ao Imposto de Renda devido.

A partir disso, acontece uma das duas coisas:

- Se o Imposto de Renda devido for MAIOR que a antecipação, o contribuinte tem IR a pagar;

- Se o Imposto de Renda devido for MENOR que a antecipação, o contribuinte tem restituição de IR para receber.

Tributação definitiva

A tributação definitiva é feita em um único momento. De forma que, não se aplica deduções e também não há ajuste anual.

Além disso, na tributação definitiva a progressividade é mínima ou inexistente.

É considerada a melhor opção para pessoas que tem direito a poucas deduções ou não podem comprovar todos os gastos passíveis de deduções, pois a alíquota é menor.

Por fim, se o conteúdo foi útil para os seus estudo de direito tributário, considere compartilhar com seus amigos.

Veja também: [Mapa mental] Classificação dos tributos – Direito tributário esquematizado

Excelente material, muito obrigado por nos proporcionar-los e, sendo assim podermos está mais um passo caminho da OAB.Abraços.

-Diante do exposto, declaro deferimento quanto aos impostos ,seja nas formas lícitas ou ilícitas não por causa da necessidade do contribuinte, ser carecedor da: segurança ou proteção, saúde ,moradia e etc.Mas, o fato de vivermos num Brasil, gigante de riquezas; com inúmeras possibilidades de melhorias em todas as hipóteses. Ainda sim! (…),posso afirmar com toda segurança que nossas crianças precisam ser construtores da paz e, não cresceram com ânimo para o delito. ” É CERTO DIZER SÓ COLHE O QUE SE PLANTA”. perca de qualidade.