Todo estudante de direito (digo estudante porque quem escolher cursar a faculdade de direito é um eterno estudante) sabe o quanto princípios constitucionais são importantes na hora de entender, interpretar e, principalmente, aplicar o direito. E no Direito Tributário não é diferente. Os princípios tributários constitucionais assumem um papel bastante relevante, pois tratam-se de uma das formas de limitar o poder de tributação do Estado.

Assim, pensando nisso, elaboramos esse resumo esquematizado sobre princípios tributários constitucionais e dois mapas mentais gratuitos para download.

1 – O que são Tributos?

Resumidamente, a questão é que: diante dos gastos que o Estado tem para se manter e alcançar o “bem comum”, resolveu-se por tributar o cidadão (agora chamado de contribuinte, embora o tributo seja obrigatório, o que é irônico).

No Brasil, a Constituição Federal dá diretrizes gerais para o sistema tributário. Bem como, o Código Tributário Nacional, lei 5172/66 (recepcionada pela C.F.) discorre sobre o assunto. Desse modo, se destrincharmos o conceito de tributo, vamos ter os seguintes elementos:

- Tributo é prestação pecuniária;

- Espécie de Receita Pública;

- É Compulsório (obrigatório);

- Feito em Moeda Nacional ($);

- Instituído por lei;

- Cobrado por lei administrativa vinculada;

- Não é sanção de ato ilícito;

- É gênero que comporta 5 espécies: Impostos, Taxas, Contribuições de Melhoria, Empréstimo Compulsório e Contribuições Especiais.

Ademais, veja o Conceito de Tributo.

2 – Limitações constitucionais ao poder de tributar do estado

O Estado precisa arrecadar recursos financeiros para sustentar suas atividades e garantir a satisfação do interesse público, certo?! Certo.

Nesse sentido, esse fato faz com que o Estado tenha um direito assegurado pela Constituição Federal de impor tributos às todas as pessoas que fazem parte daquela sociedade.

Dessa forma, ele (o Estado), arrecada o dinheiro necessário para ter sua atividades essenciais que são definidas na constituição.

Porém, o poder de tributar do Estado, que é irrenunciável e indelegável, não é absoluto, pois a própria Constituição Federal impõe certos limites. Esses limites ao poder de tributar do Estado se dividem em 3 formas:

- Princípios constitucionais tributários;

- Imunidades tributárias;

- Normas de competências.

Com efeito, a primeira forma é o tópico de estudo desse artigo.

3 – O que são princípios tributários constitucionais?

Os princípios tributários constitucionais são uma forma de limitar o poder de tributar do Estado.

Ou seja, embora a União, os Estados, o Distrito Federal e os Municípios, sejam pessoas jurídicas de direito público que possuem competência tributária (uma parcela do poder tributário), a Constituição Federal, ao mesmo tempo em que outorga a cada uma dessas entidades a competência para criarem impostos, limita-lhes o poder de tributar, através de seus artigos 150 a 152.

Em resumo, princípios são o condicionamento ao exercício da competência tributária e têm previsão constitucional.

Vale lembrar que, princípio é diferente de imunidade e de competência e, embora esses conceitos se pareçam semelhantes, não se misturam!

Assim, competência dá o poder de tributar, princípio limita o poder de tributar e imunidade nega a competência de um determinado ente para tributar.

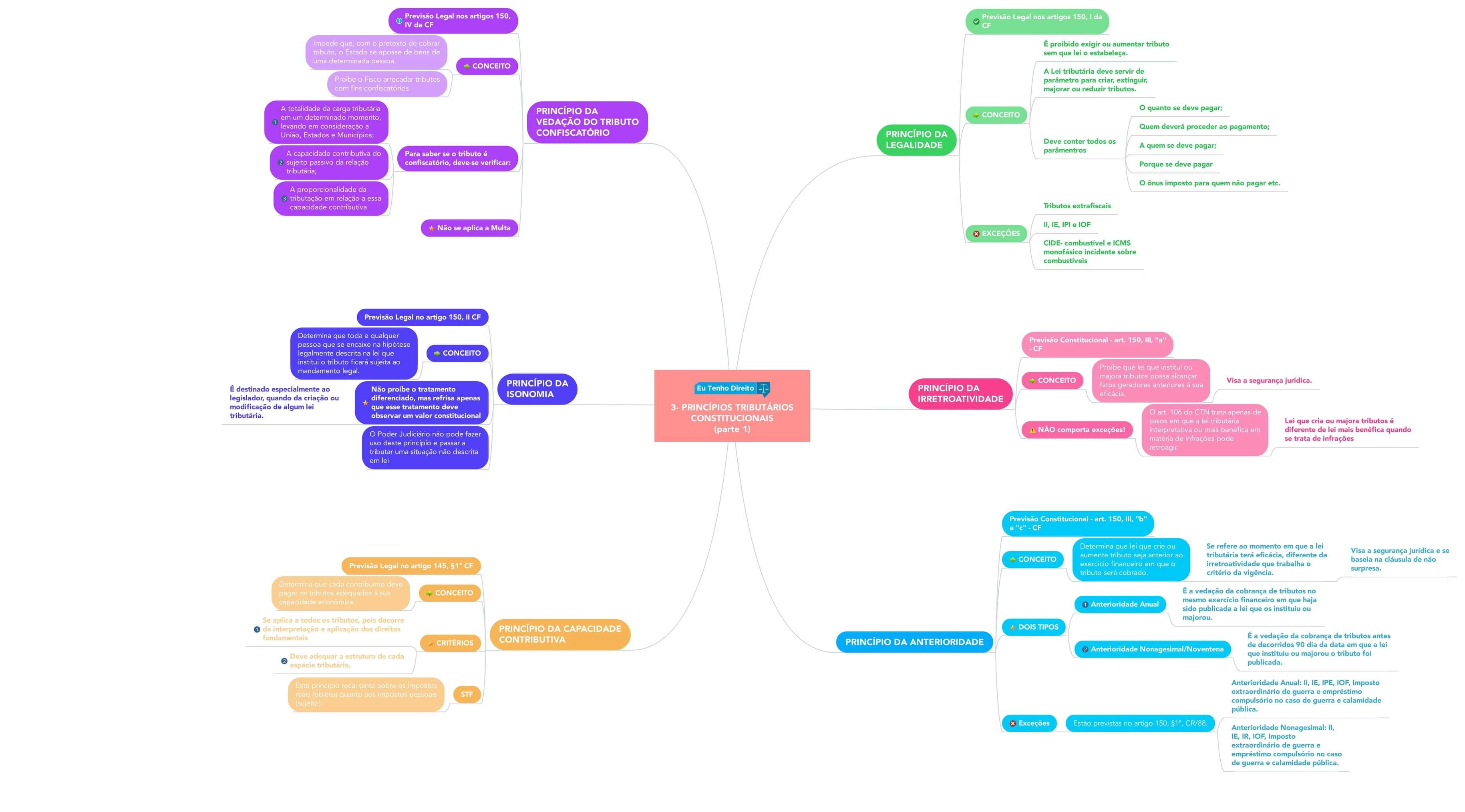

Dessa forma, são exemplos de princípios tributários constitucionais:

- Princípio da legalidade;

- Princípio da anterioridade;

- Princípio da irretroatividade;

- Princípio da isonomia;

- Princípio da capacidade contributiva;

- Princípio da vedação do tributo confiscatório;

- Princípio da liberdade de tráfego;

- Princípio da neutralidade;

- Princípio da uniformidade geográfica;

- Princípio da transparência de impostos;

- Princípio da diferenciação tributária.

Veja as disposições constitucionais de cada princípio tributário:

4- Princípio da Legalidade [Direito Tributário Esquematizado]

Com base no princípio da legalidade tributária, é proibido exigir ou aumentar tributo sem que lei o estabeleça.

Nesse sentido, lei tributária deve servir de parâmetro para criar, extinguir, majorar ou reduzir tributos. Assim, a lei tributária deve estabelecer todos os elementos configuradores da relação obrigacional tributária, como por exemplo:

- O quanto se deve pagar;

- Quem deverá proceder ao pagamento;

- A quem se deve pagar;

- Porque se deve pagar;

- O ônus imposto para quem não pagar etc.

Assim, veja o que a Constituição Federal diz sobre o princípio da legalidade no direito tributário:

Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios:

I – exigir ou aumentar tributo sem lei que o estabeleça.

Há exceções ao princípio da legalidade, ou seja, em certas situações e obedecidos os limites legais, alguns tributos NÃO se sujeitam plenamente ao princípio da legalidade, como por exemplo, no caso dos tributos extrafiscais.

Não seria justo que os tributos extrafiscais que têm por objetivo desestimular alguma conduta se submetem ao princípio da legalidade ou então suas finalidade não serão atingidas imediatamente.

Assim, são exceções ao princípio da legalidade: II, IE, IPI, IOF, CIDE- combustível e ICMS monofásico incidente sobre combustíveis (quanto à alteração das alíquotas).

5 – Princípio da irretroatividade [Direito Tributário Esquematizado]

Uma coisa é importante saber, o princípio da irretroatividade no direito tributário visa a segurança jurídica.

Dessa forma, o princípio da irretroatividade proíbe que lei que institui ou majora tributos possa alcançar fatos geradores anteriores à sua eficácia.

O princípio está previsto também no art. 5º, XXXVI, CR, de uma forma genérica. Assim, veja o que a Constituição Federal diz:

Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado àUnião, aos Estados, ao Distrito Federal e aos Municípios:

[ …] III – cobrar tributos:

a) em relação a fatos geradores ocorridos antes do início da vigência da lei que os houver instituído ou aumentado.

Ademais, a lei que cria ou majora tributos é diferente de lei mais benéfica quando se trata de infrações.

Assim, o princípio da irretroatividade não comporta exceções. A previsão do artigo 106 do Código Tributário Nacional trata apenas de casos em que a lei tributária interpretativa ou mais benéfica em matéria de infrações pode retroagir.

Veja também: Imposto de renda da pessoa física: mapa mental grátis

6- Princípio da anterioridade [Direito Tributário Esquematizado]

O princípio da anterioridade também visa a segurança jurídica e se baseia na cláusula de não surpresa.

Trata-se de uma garantia individual do contribuinte e tem a ver com período de tempo que deve intermediar a data da lei instituidora ou majoradora do tributo e a data de sua cobrança. Desse modo, o princípio da anterioridade se refere ao momento em que a lei tributária terá eficácia, diferente da irretroatividade que trabalha o critério da vigência.

Bem como, o princípio da anterioridade tributária determina que lei que crie ou aumente tributo seja anterior ao exercício financeiro em que o tributo será cobrado.

Além disso, deve ser observada uma antecedência mínima de 90 dias entre a data da publicação que o instituiu ou aumentou aquele tributo e a data que aquela determinação começa a aplicar-se. Veja o que a Constituição Federal diz sobre o princípio da anterioridade:

Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios:[ …]b) no mesmo exercício financeiro em que haja sido publicada a lei que os instituiu ou aumentou;

c) antes de decorridos noventa dias da data em que haja sido publicada a lei que os instituiu ou aumentou, observado o disposto na alínea b.

Assim, há uma subdivisão deste princípio, temos portanto, a anterioridade anual e anterioridade nonagesimal.

- Anterioridade Anual – É a vedação da cobrança de tributos no mesmo exercício financeiro em que haja sido publicada a lei que os instituiu ou majorou.

- Anterioridade Nonagesimal ou Noventena – É a vedação da cobrança de tributos antes de decorridos 90 dia da data em que a lei que instituiu ou majorou o tributo foi publicada.

Há exceções ao princípio constitucional tributário da anterioridade e estão previstas no artigo 150, §1º, CR/88.

Em relação à anterioridade anual, são exceções: II, IE, IPE, IOF, Imposto extraordinário de guerra e empréstimo compulsório no caso de guerra e calamidade pública.

Já a exceção à anterioridade nonagesimal comporta os seguintes tributos: II, IE, IR, IOF, Imposto extraordinário de guerra e empréstimo compulsório no caso de guerra e calamidade pública.

7- Princípio da Isonomia [Direito Tributário Esquematizado]

O princípio da Isonomia no Direito Tributário determina que toda e qualquer pessoa que se encaixe na hipótese legalmente descrita na lei que institui o tributo ficará sujeita ao mandamento legal.

Vale lembrar que o princípio da isonomia não proíbe o tratamento diferenciado, mas refrisa apenas que esse tratamento deve observar um valor constitucional.

Assim, veja o que diz a Constituição Federal sobre o princípio da isonomia:

Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios:

II – instituir tratamento desigual entre contribuintes que se encontrem em situação equivalente, proibida qualquer distinção em razão de ocupação profissional ou função por eles exercida, independentemente da denominação jurídica dos rendimentos, títulos ou direitos;

Assim, é um princípio destinado especialmente ao legislador, quando da criação ou modificação de algum lei tributária. Ou seja, o Poder Judiciário não pode fazer uso deste princípio e passar a tributar uma situação não descrita em lei.

8- Princípio da capacidade contributiva [Direito Tributário Esquematizado]

O princípio da capacidade contributiva no direito tributário traz a ideia constitucional de que cada contribuinte deve pagar os tributos adequados à sua capacidade econômica.

Assim, deve-se sempre observar a progressividade, seletividade, proporcionalidade e outros meios a fim de garantir que o princípio da capacidade contributiva seja aplicado da forma correta.

O princípio da capacidade contributiva se aplica a todos os tributos, pois decorre da interpretação e aplicação dos direitos fundamentais, portanto, deve adequar a estrutura de cada espécie tributária.

Veja também: [Mapas mentais] Imunidades tributárias em espécies – Direito tributário

Dessa forma, confira o que diz a Constituição Federal sobre o princípio da capacidade contributiva no direito tributário:

Art. 145. A União, os Estados, o Distrito Federal e os Municípios poderão instituir os seguintes tributos:

1º Sempre que possível, os impostos terão caráter pessoal e serão graduados segundo a capacidade econômica do contribuinte, facultado à administração tributária, especialmente para conferir efetividade a esses objetivos, identificar, respeitados os direitos individuais e nos termos da lei, o patrimônio, os rendimentos e as atividades econômicas do contribuinte.

Segundo decisões recentes do Supremo Tribunal Federal, o princípio da capacidade contributiva recai tanto sobre os impostos reais (recai sobre um objeto, exemplo: IPVA – carro) quanto aos impostos pessoais (recai sobre o sujeito do tributo, exemplo: Imposto de Renda – trabalhador).

9- Princípio da Vedação do Tributo Confiscatório

O princípio da vedação do tributo confiscatório proíbe o Fisco arrecadar tributos com fins confiscatórios, ou seja, que o Fisco tome os bens de alguém em proveito do Estado.

Assim, a Constituição Federal impede que, com o pretexto de cobrar tributo, o Estado se aposse de bens de uma determinada pessoa. Veja o que o texto constitucional diz sobre o princípio da vedação de tributo confiscatório:

Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios:

IV – utilizar tributo com efeito de confisco;

Para saber se o tributo é confiscatório, deve-se verificar:

- A totalidade da carga tributária em um determinado momento, levando em consideração a União, Estados e Municípios;

- A capacidade contributiva do sujeito passivo da relação tributária e,

- A proporcionalidade da tributação em relação a essa capacidade contributiva.

Além disso, segundo a doutrina, o princípio da vedação do tributo confiscatório não se aplica a Multa.

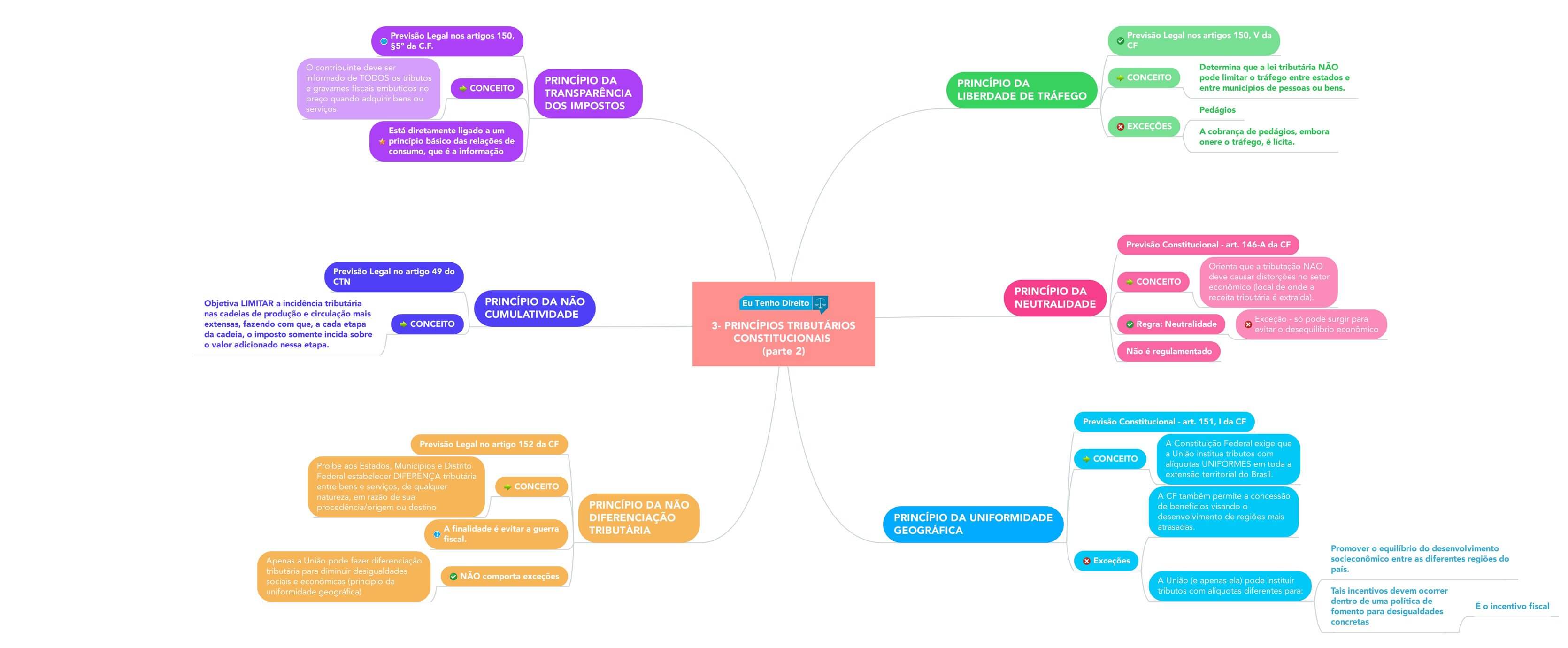

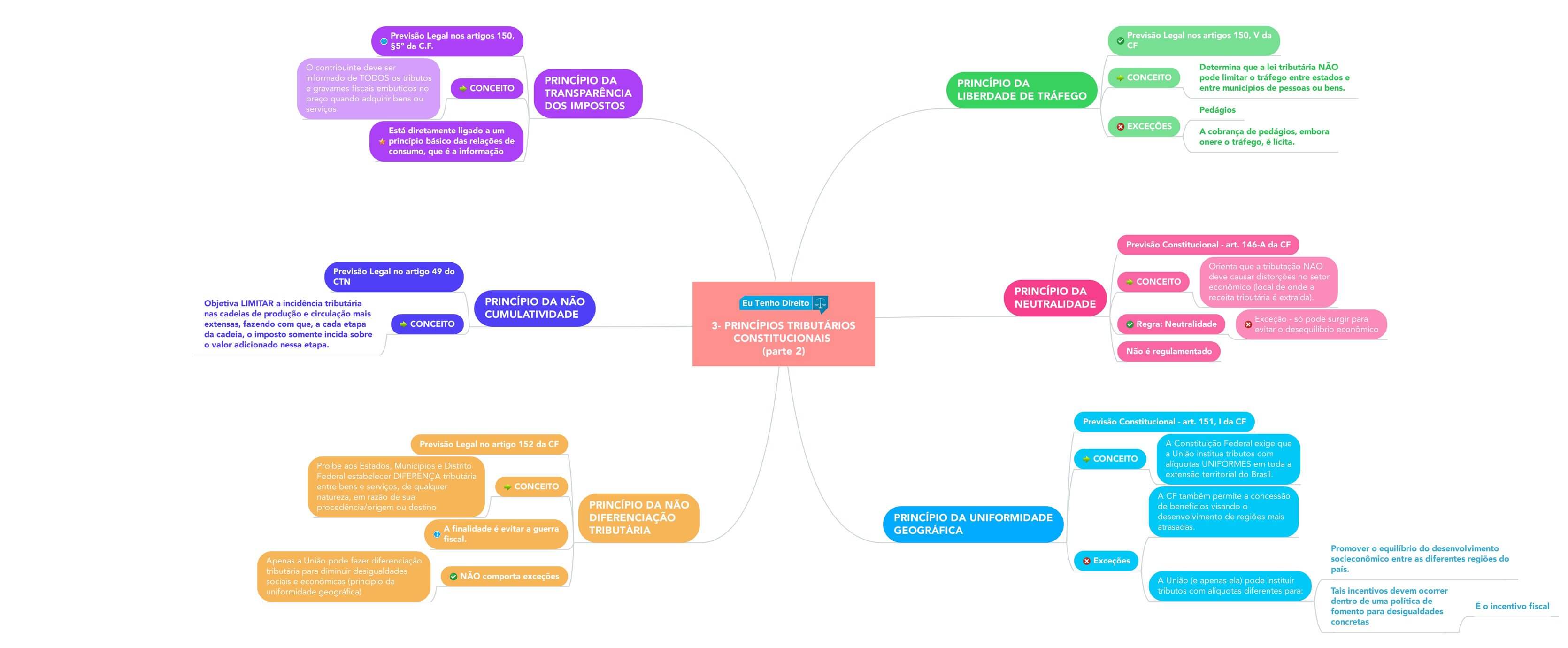

10- Princípio da Liberdade de Tráfego [Direito Tributário Esquematizado]

O princípio da liberdade de tráfego no direito tributário determina que a lei tributária não pode limitar o tráfego entre estados e entre municípios de pessoas ou bens.

Veja o que a Constituição Federal diz sobre o princípio da liberdade de tráfego:

Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios:

V – estabelecer limitações ao tráfego de pessoas ou bens, por meio de tributos interestaduais ou intermunicipais, ressalvada a cobrança de pedágio pela utilização de vias conservadas pelo Poder Público;

Perceba que no próprio inciso o constituinte já faz ressalva quanto a cobrança de pedágio pela utilização das vias conservadas pelo Poder Público. Dessa forma, a cobrança de pedágios, embora onere o tráfego, é lícito.

11- Princípio da Neutralidade [Direito Tributário Esquematizado]

O princípio da neutralidade tributária orienta que a tributação não deve causar distorções no setor econômico (local de onde a receita tributária é extraída). Assim, confira o que a Constituição Federal diz:

Art. 146-A. Lei complementar poderá estabelecer critérios especiais de tributação, com o objetivo de prevenir desequilíbrios da concorrência, sem prejuízo da competência de a União, por lei, estabelecer normas de igual objetivo.

Em resumo, a regra é de neutralidade, a exceção só pode surgir para evitar o desequilíbrio econômico. Porém, o princípio da neutralidade não é regulamentado.

Você também pode se interessar:[Mapa mental] Classificação dos tributos – Direito tributário esquematizado

12- Princípio da Uniformidade Geográfica [Direito Tributário Esquematizado]

A Constituição Federal exige que a União institua tributos com alíquotas uniformes em toda a extensão territorial do Brasil. Esse é o princípio da uniformidade geográfica.

É uma representação do princípio da igualdade no direito tributário e tem como fundamento o Pacto Federativo. O princípio da uniformidade geográfica aplica-se apenas a UNIÃO!

Veja o que diz a Constituição Federal sobre o princípio da uniformidade geográfica:

Art. 151. É vedado à União:

I – instituir tributo que não seja uniforme em todo o território nacional ou que implique distinção ou preferência em relação a Estado, ao Distrito Federal ou a Município, em detrimento de outro, admitida a concessão de incentivos fiscais destinados a promover o equilíbrio do desenvolvimento sócio-econômico entre as diferentes regiões do País.

Porém, há uma exceção!

A CF também permite a concessão de benefícios visando o desenvolvimento de regiões mais atrasadas. Ou seja, pode haver tributos com alíquotas diferenciadas, desde que cumpra o objetivo de incentivo fiscal para regiões menos desenvolvidas do país.

Tais incentivos devem ocorrer dentro de uma política de fomento, não sendo necessário quando não houver concretas desigualdades regionais.

13- Princípio da Transparência dos Impostos

O princípio da transparência dos impostos está diretamente ligado a um princípio básico das relações de consumo, que é a informação. Veja:

Art. 150

§ 5º A lei determinará medidas para que os consumidores sejam esclarecidos acerca dos impostos que incidam sobre mercadorias e serviços.

Dessa forma, o contribuinte também deve ser informado de todos os tributos e gravames fiscais embutidos no preço quando adquirir bens ou serviços.

14- Princípio da Não Diferenciação Tributária

O princípio da Não Diferenciação Tributária proíbe aos Estados, Municípios e Distrito Federal estabelecer diferença tributária entre bens e serviços, de qualquer natureza, em razão de sua procedência/origem ou destino.

A finalidade, obviamente, é evitar a guerra fiscal. Veja o que a Constituição Federal diz sobre o princípio da não vedação tributária:

Art. 153 É vedado aos Estados, ao Distrito Federal e aos Municípios estabelecer diferença tributária entre bens e serviços, de qualquer natureza, em razão de sua procedência ou destino.

Importante: a União (e apenas ela) pode fazer diferenciação tributária para diminuir desigualdades sociais e econômicas, conforme visto anteriormente na exceção ao princípio da uniformidade geográfica.

Estados, Municípios e Distrito Federal não podem estabelecer diferenciação tributária, ainda que haja desigualdades sociais e econômicas.

Referência Bibliográfica:

AMARO, Luciano. Direito Tributário Brasileiro. 20 Ed. São Paulo: Saraiva, 2014.

OLIVEIRA, Alexandre Machado de. Princípios do Direito Tributário. Disponível em: http://www.ambito-juridico.com.br/site/index.php?n_link=revista_artigos_leitura&artigo_id=7866. Acesso em 15 de novembro de 2017.

SABBAG, Eduardo. Manual de Direito Tributário. São Paulo: Saraiva, 2014.

COUTINHO, Pilar; TOMAZ, Gerlaine Maria. Quadro – Princípios Constitucionais. Betim, 2017.

Curtiu o artigo?! Deixe sua opinião ou pergunta nos comentários abaixo. E ah, não se esqueça de baixar nosso Mapa Mental sobre Princípios Tributários, é gratuito!

Você também pode gostar: [Mapas mentais] Imunidades tributárias em espécies – Direito tributário

Olá, Camilla. Muito bom seus artigos. Em tempo: Sou concurseiro e por acaso teria ou sabe onde posso encontrar uma compilação dos tributos e correlação com os princípios constitucionais? Explico: P.ex.: IPVA (sim, anterioridade E não, noventena etc). Ok? Grato pela ajuda. Abs. Almir – BHte/MG

Olá Almir,

Fico feliz que tenha gostado. Por hora, não temos esse tópico aqui no etd, mas adorei a sugestão e vamos pautar.

Respondendo à sua pergunta, existem diversas publicações e materiais que podem ajudar na compilação dos tributos e na correlação com os princípios constitucionais. Algumas opções são:

– Livros sobre direito tributário e constitucional, que podem abordar a relação entre os tributos e os princípios constitucionais de forma mais aprofundada;

– Sites e blogs especializados em direito tributário, que podem trazer informações atualizadas sobre os tributos e sua relação com a Constituição;

– Cursos e palestras ministrados por especialistas na área.

Também é possível encontrar materiais específicos sobre cada tributo, como o IPVA, que trazem informações sobre suas características e as normas que o regulamentam.

Espero ter ajudado. Se tiver mais dúvidas, estou à disposição para esclarecê-las.

Abraço,

Camilla Viriato.