Devido ao sucesso dos mapas mentais sobre o Novo Código de Processo Civil, o Eu Tenho Direito decidiu ampliar os horizontes e esse artigo é o primeiro de uma enorme lista de conteúdos descomplicados que iremos produzir sobre Direito Tributário!

Assim, acreditamos que dominar os conceitos basilares de um determinado ramo do direito é essencial para ter uma formação mais completa e profunda.

Por isso, esse artigo vai abordar um dos tópicos estruturais do Direito Tributário e de extrema importância:

- O conceito de Tributo, que engloba função, previsão legal, teoria quinquipartite, critérios, fato gerador, destinação, arrecadação, etc.

Então esse artigo é para você estudante e/ou concurseiro que quer aprender sobre o conceito de tributo com nosso resumão esquematizado e nosso mapas mentais gratuitos de direito tributário.

E também para você que quer ter uma noção sobre o nosso sistema tributário nacional enquanto cidadão!

1– O que são Tributos?

Tudo começa porque firmamos um pacto social que inaugurou um novo paradigma de Estado, o Estado Democrático de Direito, lá em 1988 com a promulgação da nossa Constituição.

A partir daí, criamos um Estado e definimos que ele deve assegurar os chamados Direitos de 1ª Geração (Liberdade e Propriedade, por exemplo) e os Direitos de 2ª Geração, também conhecido como direitos sociais (moradia, saúde, educação etc).

E para que tudo exista e funcione em harmonia, deve haver proteção, manutenção e incentivo das instituições do Estado.

1.2- Como foram criados?

A resposta que nossos constituintes encontraram para essa pergunta foi: “vamos arcar com os custos através da tributação”. Mas se esta foi a melhor escolha, se ela é certa, justa e eficaz é assunto para outro artigo.

A questão é que: diante dos gastos que o Estado tem para se manter e alcançar o “bem comum”, resolveu-se por tributar o cidadão (agora chamado de contribuinte, embora o tributo seja obrigatório, o que é irônico).

Assim, todos nós pagamos direta ou indiretamente para que o Estado preste serviços e se mantenha. Ou seja, nós pagamos um valor “x” para que o Estado nos devolva em educação, segurança, moradia, qualidade de vida, infraestrutura, saúde etc.

Isso na teoria, ok? Sabemos que a realidade e o retorno desses serviços é bem diferente (infelizmente).

Mas continuando, o Brasil podia escolher 3 vertentes: tributar a Propriedade, a Renda (opções dos países mais desenvolvidos) ou o Consumo.

Mas em contramão do mundo, o Brasil tributa mais o consumo. O que faz com que pessoas mais pobres paguem mais tributos do que pessoas que têm uma renda maior.

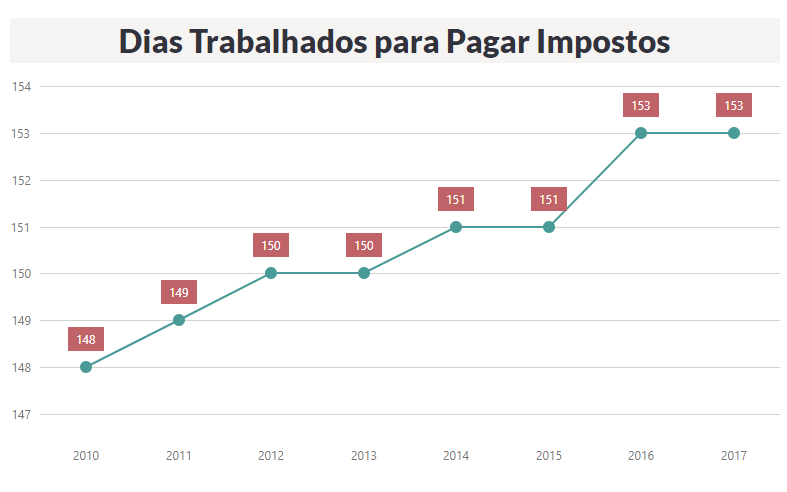

Nesse sentido, temos atualmente uma das maiores cargas tributárias do mundo! Segundo dados do Impostômetro, o brasileiro precisa trabalhar mais de 5 meses do ano só para pagar tributos. Veja a tabela:

1.3- Conceito de Tributo

No Brasil, a Constituição Federal dá diretrizes gerais para o sistema tributário. Mas é o Código Tributário Nacional, lei 5172/66 (recepcionada pela C.F.), que define o conceito como:

Art. 3º Tributo é toda prestação pecuniária compulsória, em moeda ou cujo valor nela se possa exprimir, que não constitua sanção de ato ilícito, instituída em lei e cobrada mediante atividade administrativa plenamente vinculada.

Assim, se destrincharmos o conceito, teremos os seguintes elementos:

- Tributo é prestação pecuniária;

- Espécie de Receita Pública;

- É Compulsório (obrigatório);

- Feito em Moeda Nacional ($);

- Instituído por lei;

- Cobrado por lei administrativa vinculada;

- Não é sanção de ato ilícito;

- É gênero que comporta 5 espécies: Impostos, Taxas, Contribuições de Melhoria, Empréstimo Compulsório e Contribuições Especiais.

2- Qual a função dos tributos?

Quer um resumão sobre a função dos tributos?!

A função dos tributos é financiar os custos do Estado. Estes custos do Estado se dividem em Fiscais, Parafiscais e Extrafiscais.

É principalmente através do pagamento dos tributos que o Estado arrecada dinheiro para arcar com seus gastos. Ou seja, pagamos para fazerem um “serviço” por nós, são os chamados “serviços públicos”.

Veja também: Imposto de renda da pessoa física: mapa mental grátis

3- O tributo é Instituído em lei?

Sim!

Quando fala-se que o tributo é instituído em lei, quer dizer que deve ser lei em sentido FORMAL, ou seja, aquele ato normativo que passou por um Procedimento para se tornar lei.

Dessa forma, para criar um novo tributo é preciso passar pelo Processo Legislativo. Porém, vale lembrar que nem todo ato do Poder Legislativo é lei, como por exemplo, as Resoluções Internas.

Lei Ordinária pode criar tributos, excepcionalmente exige-se Lei Complementar. Medida Provisória também pode criar tributos, porque tem força de lei, já que em um momento posterior passará pelo Processo Legislativo.

Agora, Decretos não criam tributos pois não podem inovar no ordenamento jurídico já posto. Dessa forma, o Decreto deve sempre limitar-se ao conteúdo legal. Decreto que institui tributo é inconstitucional.

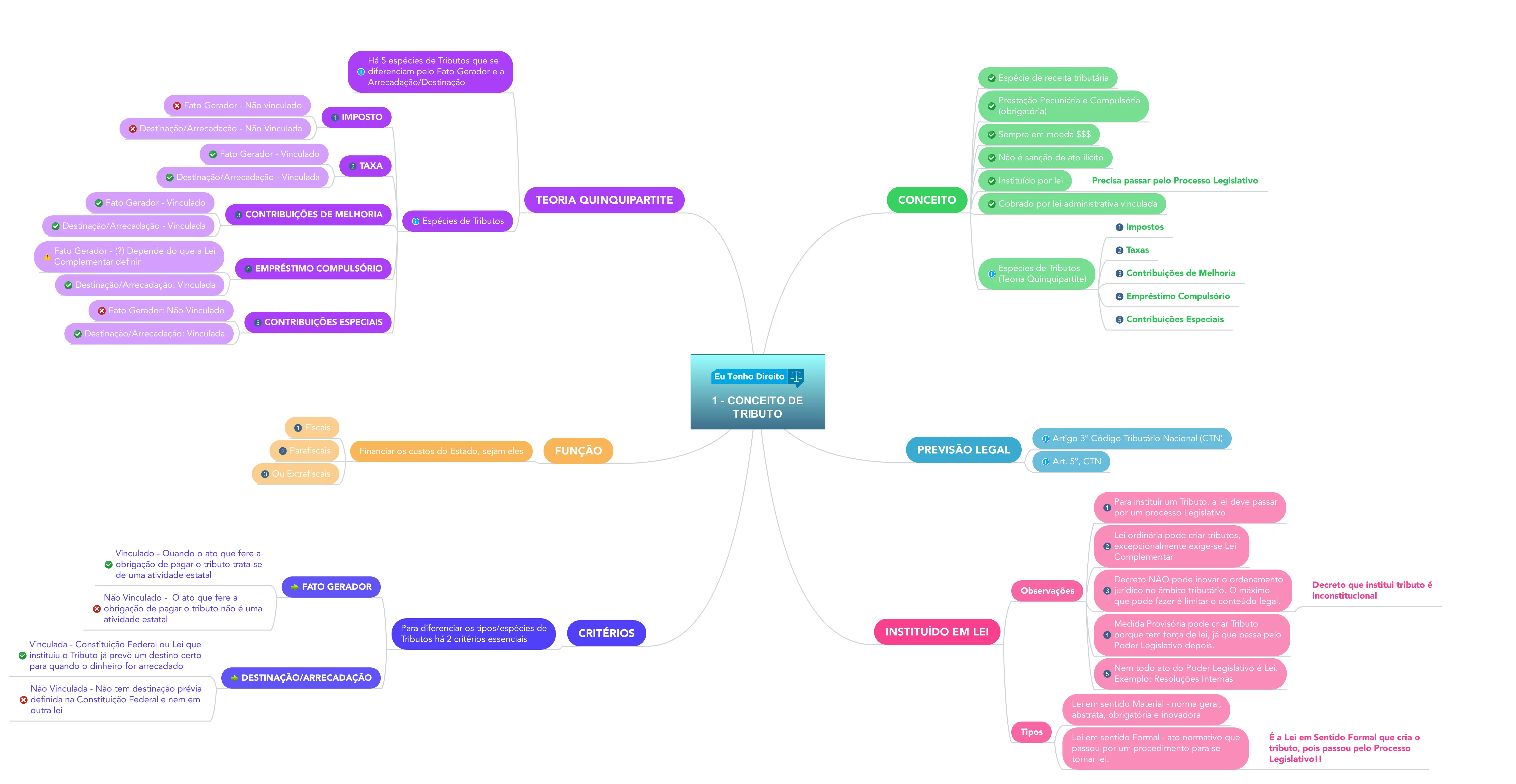

Veja no Mapa Mental sobre o conceito de Tributo no Direito Tributário uma explicação esquematizada sobre o assunto:

4- O que é a Teoria Quinquipartite?

A Teoria Quinquipartite no Direito Tributário é a teoria da classificação dos tributos adotada atualmente pela jurisprudência brasileira.

Ela divide os tributos em 5 espécies de acordo com o Fato Gerador e a Destinação:

- Imposto;

- Taxa;

- Contribuição de Melhoria;

- Empréstimos Compulsório;

- Contribuição Especial.

Você também pode gostar: [Mapa mental] Classificação dos tributos – Direito tributário esquematizado

5- Quais são os critérios para a definição de tributos?

Para diferenciar os tipos/espécies de Tributos há 2 critérios essenciais definidos pelo texto constitucional:

- O Fato Gerador (F.G.);

- A Arrecadação ou Destinação (o nome varia de acordo com a doutrina).

4.1. O fato gerador do tributo no Direito Tributário

É divido em “vinculado” ou “não vinculado” de acordo com a ligação com uma atividade estatal quando do momento da obrigação que gera o tributo.

- Vinculado – Quando o ato que fere a obrigação de pagar o tributo trata-se de uma atividade estatal;

- Não Vinculado – O ato que fere a obrigação de pagar o tributo não é uma atividade estatal.

4.2. Arrecadação/ Destituição do tributo no Direito Tributário

Também é dividida em “vinculada” ou “não vinculada” e tem a ver com a forma de aplicação do dinheiro arrecadado.

- Vinculada – Constituição Federal ou Lei que instituiu o Tributo já prevê um destino certo para quando o dinheiro for arrecadado;

- Não Vinculada – Não tem destinação prévia definida na Constituição Federal e nem em outra lei.

5- Como são classificadas as espécies tributárias?

A classificação dos tributos no Direito Tributário leva em consideração o Fato Gerador (se é vinculado ou não a uma atividade estatal) e a Arrecadação/Destinação (se é previamente vinculada à lei que o institui ou não).

Atualmente adota-se a Teoria Quinquipartite, segundo a definição mais recente do Supremo Tribunal Federal, embora a lei defina taxativamente apenas 3 tipos de tributos em seu texto.

Dessa forma, se quiser saber mais sobre o assunto, baixe nosso Mapa Mental de Direito Tributário em PDF gratuitamente:

Assim, são considerados tipos de tributos pelo Direito Tributário Brasileiro:

- Impostos

Fato Gerador: Não Vinculado

Destinação: Não Vinculada

- Taxas

Fato Gerador: Vinculado

Destinação: Vinculada

- Contribuições de Melhorias

Fato Gerador: Vinculado

Destinação: Vinculada

- Empréstimos Compulsórios

Fato Gerador: (?) Lei Complementar que vai definir

Destinação: Vinculada

- Contribuições Especiais

Fato Gerador: Não Vinculado

Destinação: Não Vinculada

Por fim, see você gostou do artigo considere compartilhar nas suas redes sociais. E você, o que acha do Sistema Tributário Nacional Brasileiro? Conta pra gente nos comentários. ⬇️

Você também pode se interessar: [Mapa mental] Princípios tributários constitucionais

Parabéns Drª Camilla! Em poucas palavras, destrinchou com precisão o conteúdo que é complexo. Sua iniciativa é honrosa, que mais pessoas conhecedoras exponham conhecimento para os que precisam e buscam.

Estou me graduando em Direito, e exatamente nesse semestre estou estudando a matéria, que embora seja ministrada por um excelente professor, cujo conhecimento é espetacular, sempre resta aquela pulguinha atrás da orelha!

Desejo muito Sucesso!

Muito obrigada pelo seu comentário, Anaclécia! Fico feliz em saber que pude ajudar de alguma forma e tornar o conteúdo mais acessível e compreensível para você. Acredito que compartilhar conhecimento é uma forma de enriquecimento pessoal e profissional, por isso me esforço para apresentar informações de maneira clara e objetiva. Desejo sucesso na sua jornada! Conte com a gente. Abraços!